La volatilité est souvent considérée comme le prix à payer pour obtenir des rendements de placement attrayants, mais trop de volatilité peut donner l’impression de payer un prix élevé pour un tour de montagnes russes intenses, pour finalement se sentir nauséeux et incapable de profiter du reste du parc d’attractions.

Si les récentes turbulences sur les marchés boursiers au début du mois d’août vous ont poussé à envisager de vendre sous le coup de la panique, prenez un moment pour respirer. Les corrections du marché sont un aspect normal et sain des placements, et votre portefeuille n’a pas à subir des hauts et des bas aussi spectaculaires.

Pourquoi? Divers FNB défensifs peuvent offrir des moyens stratégiques de gérer et d’atténuer les risques, ce qui vous aide à garder le cap et à conserver vos placements malgré les fluctuations inévitables du marché. Voici quelques idées illustrant la gamme des FNB BMO.

FNB à faible volatilité

Imaginez que l’ensemble du marché, comme l’indice S&P 500, soit une vaste mer où les vagues représentent la volatilité des marchés, et que votre portefeuille de placements soit votre bateau qui navigue sur ces eaux.

La façon dont votre bateau réagit à ces vagues est dictée par son bêta, une mesure qui indique à la fois l’orientation et l’ampleur des fluctuations de votre portefeuille par rapport au marché.

En d’autres termes, si les « vagues » du marché ont un bêta de 1, et que votre portefeuille a aussi un bêta de 1, cela signifie qu’il évoluera généralement en même temps que le marché, avec des hausses et des baisses de même ampleur.

Imaginez maintenant que votre bateau soit plus léger et plus sensible aux vagues, ce qui est symbolisé par un bêta de deux. Dans ce scénario, on s’attend à ce que votre portefeuille fluctue deux fois plus que le marché : les sommets et les seront creux plus prononcés.

À l’inverse, imaginez que votre bateau soit un cargo robuste dont le bêta est de 0,5. Dans ce cas, il réagirait plus calmement aux vagues du marché, ne subissant que la moitié des hausses et des baisses du marché. Cette stabilité est ce que les actions à faible bêta peuvent offrir, et il est facile d’y accéder par l’intermédiaire de divers FNB.

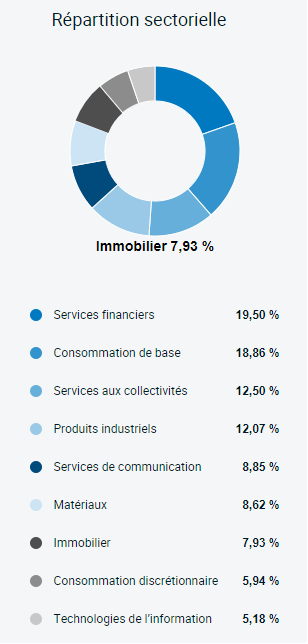

À titre d’exemple, mentionnons le FNB BMO d’actions canadiennes à faible volatilité (ZLB)1, qui sélectionne des actions canadiennes pour leur faible bêta. Comparativement à l’ensemble du marché canadien, le ZLB surpondère les secteurs défensifs comme les biens de consommation de base et les services publics, qui sont moins sensibles aux cycles économiques.

Les répartitions des positions sont en date du 19 août 2024; source1.

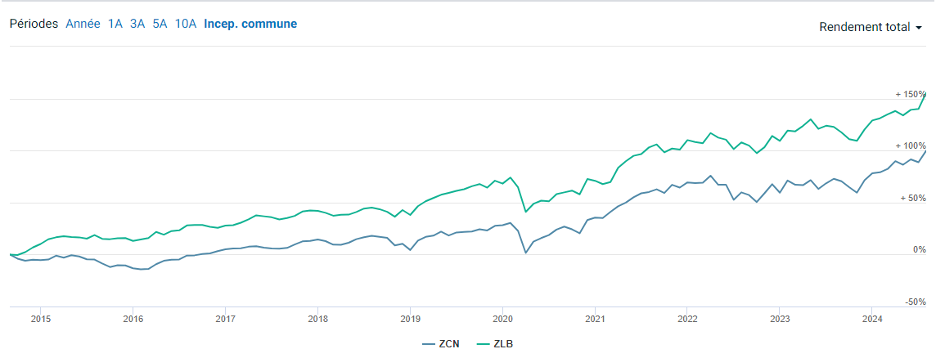

En plus d’offrir une volatilité réduite et des pertes inférieures entre les sommets et les creux par rapport au FINB BMO S&P/TSX composé plafonné (ZCN)2 ce FNB a aussi réussi à dégager un rendement supérieur, ce qui démontre qu’il est très possible d’obtenir un rendement supérieur avec un risque inférieur2.

Pour diversifier davantage vos placements, vous pouvez également envisager des FNB à faible volatilité d’autres régions géographiques. En voici trois : le FNB BMO d’actions internationales à faible volatilité couvertes en dollars canadiens (ZLD)3, le FNB BMO d’actions de marchés émergents à faible volatilité (ZLE)4, et le FNB BMO d’actions américaines à faible volatilité (ZLU)5.

FNB d’obligations à très court terme

Bien que les FNB comme le ZLB1 soient conçus pour réduire la volatilité au moyen de la sélection des titres à faible bêta, il ne faut pas oublier qu’ils détiennent tout de même des actions.

Dans des périodes de repli extrême, comme celle de mars 2020, au début de la pandémie de COVID-19, ces fonds peuvent tout de même être sensibles au risque de marché. Ce risque est omniprésent et inévitable si vous investissez dans des actions; il les affecte presque toutes, peu importe les résultats des sociétés.

Pour renforcer un portefeuille contre de tels replis, il est essentiel de diversifier son portefeuille dans d’autres catégories d’actif, en particulier les obligations. Cependant, n’importe quelle obligation ne fera pas l’affaire, mais des types d’obligations spécifiques, comme ceux détenus par le FNB BMO obligations à très court terme (ZST)6, sont particulièrement avantageux dans ces scénarios.

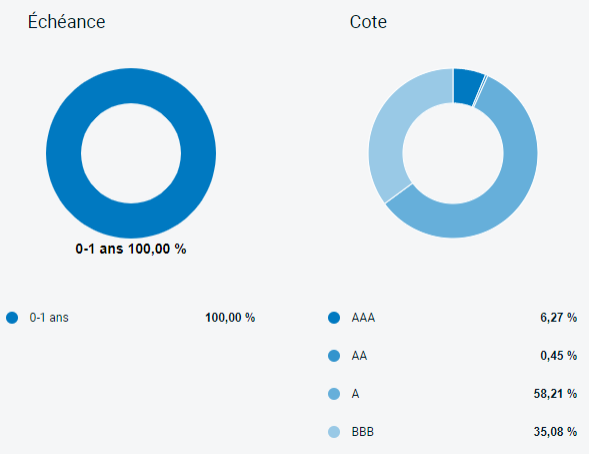

Le ZST, qui verse des distributions mensuelles, sélectionne principalement les obligations de sociétés de catégorie investissement6. L’accent mis sur les obligations de grande qualité, principalement notées A et BBB, est essentiel pour réduire le risque, car ces notations indiquent une probabilité plus faible de défaut et offrent donc une meilleure protection en période d’incertitude économique.

De plus, le ZST cible des obligations dont la date d’échéance est inférieure à un an.6. Cette duration courte est cruciale pour ceux qui cherchent à réduire le risque de taux d’intérêt. Les obligations à court terme sont moins sensibles aux fluctuations des taux d’intérêt que les obligations à long terme, qui peuvent subir des baisses de prix importantes en période de hausse des taux.

Graphiques au 31 juillet 2024 6

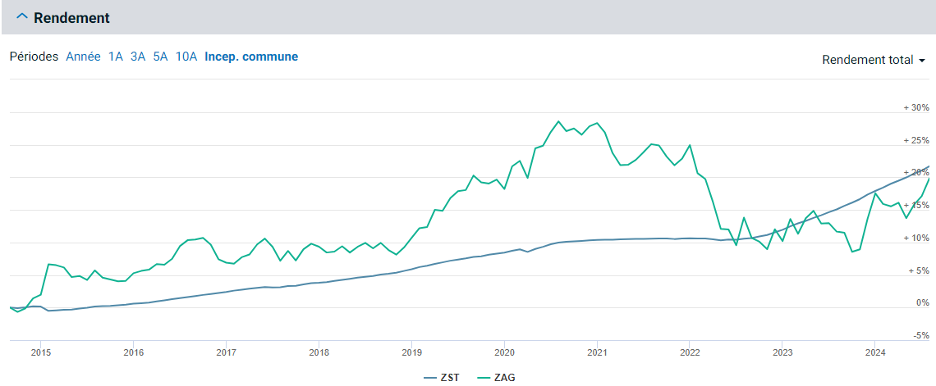

Cette combinaison stratégique de titres de créance de grande qualité et de durations courtes7 explique pourquoi, comme le montre le graphique ci-dessous, le ZST a été en mesure de s’apprécier de façon constante sans connaître le même niveau de volatilité que les FNB obligataires globaux plus généraux, comme le FINB BMO obligations totales (ZAG)8.

FNB avec tranche protégée

Si vous vous souvenez de l’époque où vous utilisiez des petites roues d’entraînement pour apprendre à faire du vélo, vous apprécierez le concept des FNB avec tranche protégée. Comme les roues d’entraînement qui vous empêchent de basculer tout en limitant la vitesse et la liberté de déplacement, les FNB avec tranche protégée visent à modérer l’éventail des résultats de placement – à la hausse et à la baisse.

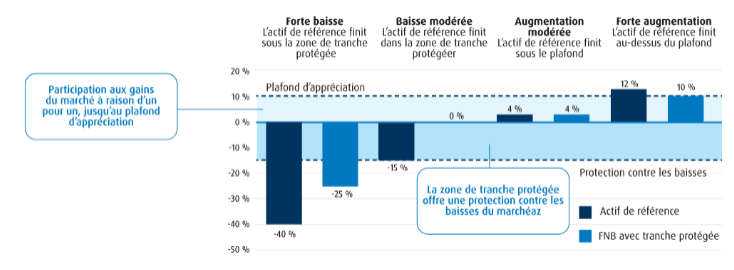

Les FNB avec tranche protégée peuvent sembler complexes, mais leur principe est simple. Ces FNB utilisent des options pour limiter votre risque de baisse tout en plafonnant vos rendements haussiers potentiels.

Par exemple, un FNB avec tranche protégée pourrait offrir de limiter votre exposition à un rendement maximal de 10 % d’un actif de référence (comme l’indice S&P 500) sur une année, tout en absorbant la première tranche de -15 % des pertes éventuelles pendant la même période.

Si l’actif de référence augmente, votre placement augmente dans la même mesure, jusqu’à un plafond de 10 %. Cependant, si l’actif de référence diminue, le FNB absorbe la première tranche de 15 % de toute perte. Ce n’est qu’après avoir épuisé la « protection contre les baisses » que vous commenceriez à subir des pertes.

BMO offre quatre FNB avec tranche protégée, chacun nommé selon le mois du début de la période de résultat où les plafonnements initiaux et les limites de protection sont établis.

Ces FNB sont les suivants :

- FNB BMO d’actions américaines avec tranche protégée – janvier couvert en dollars canadiens (ZJAN)10

- FNB BMO d’actions américaines avec tranche protégée – octobre couvert en dollars canadiens (ZOCT)11

- FNB BMO d’actions américaines avec tranche protégée – avril couvert en dollars canadien (ZAPR)12

- FNB BMO d’actions américaines avec tranche protégée – juillet couvert en dollars canadiens (ZJUL)13

Le mieux est d’acheter et de conserver ces FNB dès le début de leur mois de référence et de maintenir le placement tout au long de l’année afin de tirer parti du résultat défini et de la protection en cas de baisse. En les achetant après le mois de début, le plafond et la tranche protégée restants pourraient être différents, en ayant une incidence sur les caractéristiques de protection du FNB; par conséquent, une diligence raisonnable est requise.

1 https://www.bmogam.com/ca-fr/produits/des-fond-negocies-en-bourse/bmo-low-volatility-canadian-equity-etf-zlb Au 31 juillet 2024, la valeur liquidative annualisée du FNB BMO d’actions canadiennes à faible volatilité était de 14,73 % sur 1 an, de 7,98 % sur 3 ans, de 9,44 % sur 5 ans, de 10,26 % sur 10 ans et de 12,00 % depuis la création (21 octobre 2011).

2 https://www.bmogam.com/ca-en/products/exchange-traded-fund/bmo-sp-tsx-capped-composite-index-etf-zcn/ Au 31 juillet 2024, la valeur liquidative annualisée du FINB BMO S&P/TSX composé plafonné était de 15,64 % sur 1 an, de 7,66 % sur 3 ans, de 10,44 % sur 5 ans, de 7,39 % sur 10 ans et de 8,00 % depuis la création (29 mai 2009).

3https://www.bmogam.com/ca-fr/produits/des-fond-negocies-en-bourse/bmo-low-volatility-international-equity-hedged-to-cad-etf-zld/ Au 31 juillet 2024, la valeur liquidative annualisée du FNB BMO d’actions internationales à faible volatilité couvertes en dollars canadiens était de 10,5 % sur 1 an, de 4,32 % sur 3 ans, de 4,68 % sur 5 ans et de 6,81 % depuis la création (10 février 2016).

4 https://www.bmogam.com/ca-fr/produits/des-fond-negocies-en-bourse/bmo-low-volatility-emerging-markets-equity-etf-zle/ Au 31 juillet 2024, la valeur liquidative annualisée du FNB BMO d’actions de marchés émergents à faible volatilité était de 10,39 % sur 1 an, de 1,33 % sur 3 ans, de 0,15 % sur 5 ans et de 1,52 % depuis la création (17 mai 2016).

5 https://www.bmogam.com/ca-fr/produits/des-fond-negocies-en-bourse/bmo-low-volatility-us-equity-etf-zlu/Au 31 juillet 2024, la valeur liquidative annualisée du FNB BMO d’actions américaines à faible volatilité était de 14,40 % sur 1 an, 9,43 % sur 3 ans, 9,24 % sur 5 ans, 12,68 % sur 10 ans et 13,74 % depuis la création (19 mars 2013).

6 https://www.bmogam.com/ca-fr/produits/des-fond-negocies-en-bourse/bmo-ultra-short-term-bond-etf-zst/Au 31 juillet 2024, la valeur liquidative annualisée du FNB BMO obligations à très court terme était de 5,76 % sur 1 an, 3,24 % sur 3 ans, 2,50 % sur 5 ans, 2,02 % sur 10 ans et 2,06 % depuis la création (28 janvier 2011).

7 La duration est une mesure de la sensibilité du cours d’un placement à revenu fixe face à un changement qui survient dans les taux d’intérêt. La duration est exprimée en nombre d’années. On s’attend à ce que le cours d’une obligation dont la duration est plus longue augmente (baisse) plus que celui d’une obligation dont la duration est plus courte lorsque les taux d’intérêt baissent (augmentent).

8 https://www.bmogam.com/ca-fr/produits/des-fond-negocies-en-bourse/bmo-aggregate-bond-index-etf-zag/ Au 31 juillet 2024, la valeur liquidative annualisée du FINB BMO obligations totales était de 7,32 % sur 1 an, de -1,42 % sur 3 ans, de 0,30 % sur 5 ans, de 1,93 % sur 10 ans et de 2,78 % depuis la création (19 janvier 2010).

9 https://www.bmoetfs.ca/fr/articles/protect-gains-stay-invested-with-bmo-buffer-etfs

10 https://www.bmogam.com/ca-fr/produits/des-fond-negocies-en-bourse/bmo-us-equity-buffer-hedged-to-cad-etf-january-zjan/ Les rendements ne sont pas disponibles, car les données sur le rendement portent sur moins d’un an.

11 https://www.bmogam.com/ca-fr/produits/des-fond-negocies-en-bourse/bmo-us-equity-buffer-hedged-to-cad-etf-october-zoct/ Les rendements ne sont pas disponibles, car les données sur le rendement portent sur moins d’un an.

12 https://www.bmogam.com/ca-fr/produits/des-fond-negocies-en-bourse/bmo-us-equity-buffer-hedged-to-cad-etf-april-zapr/ Les rendements ne sont pas disponibles, car les données sur le rendement portent sur moins d’un an.

13 https://www.bmogam.com/ca-fr/produits/des-fond-negocies-en-bourse/bmo-us-equity-buffer-hedged-to-cad-etf-july-zjul/ Les rendements ne sont pas disponibles, car les données sur le rendement portent sur moins d’un an.

Avis juridique :

Les placements dans des fonds négociés en bourse peuvent comporter des frais de courtage, des frais de gestion et d’autres frais. Veuillez lire les Aperçus des FNB ou les prospectus des FNB BMO avant d’investir. Les taux de rendement indiqués sont les taux de rendement composés annuels historiques globaux; ils tiennent compte de l’évolution de la valeur des parts et du réinvestissement de tous les dividendes ou montants distribués, mais non des commissions qui se rattachent aux ventes, aux rachats ou aux distributions ni des frais facultatifs ou de l’impôt payables par le porteur de parts, lesquels auraient réduit le rendement. Les fonds négociés en bourse ne sont pas garantis, leur valeur fluctue fréquemment et leur rendement passé n’est pas indicatif de leur rendement futur.

Pour connaître les risques liés à un placement dans les FNB BMO, veuillez consulter les risques spécifiques énoncés dans le prospectus du FNB BMO. Les FNB BMO s’échangent comme des actions, ils peuvent se négocier à escompte à leur valeur liquidative et leur valeur marchande fluctue, ce qui peut augmenter le risque de perte. Les distributions ne sont pas garanties et sont susceptibles d’être changées ou éliminées.

Les FNB BMO sont gérés par BMO Gestion d’actifs inc., qui est une société gestionnaire de fonds d’investissement et de portefeuille et une entité juridique distincte de la Banque de Montréal.

Tout énoncé qui repose nécessairement sur des événements futurs peut être une déclaration prospective. Les déclarations prospectives ne sont pas des garanties de rendement. Elles comportent des risques, des éléments d’incertitude et des hypothèses. Bien que ces déclarations soient fondées sur des hypothèses considérées comme raisonnables, rien ne garantit que les résultats réels ne seront pas sensiblement différents des résultats attendus. L’investisseur est prié de ne pas se fier indûment aux déclarations prospectives. Concernant les déclarations prospectives, l’investisseur doit examiner attentivement les éléments de risque décrits dans la version la plus récente du prospectus.

Un investisseur qui achète des parts d’un FNB à résultat structuré autrement qu’à la valeur liquidative de départ le premier jour d’une période de résultat cible ou qui vend des parts d’un FNB à résultat structuré avant la fin d’une période de résultat cible peut obtenir des résultats très différents des résultats cibles recherchés par le FNB à résultat structuré pour cette période de résultat cible. Le plafond et, s’il y a lieu, la tranche protégée sont des niveaux fixes qui sont calculés par rapport au cours du marché du FNB de référence pertinent et à la valeur liquidative d’un FNB à résultat structuré (telle que définie aux présentes) au début de chaque période de résultat cible. Étant donné que le cours du marché du FNB de référence et la valeur liquidative du FNB à résultat structuré concerné changeront au cours de la période de résultat cible, un investisseur qui acquiert des parts d’un FNB à résultat structuré après le début d’une période de résultat cible aura probablement un potentiel de rendement différent de celui d’un investisseur qui a acheté des parts d’un FNB à résultat structuré au début de la période de résultat cible. En effet, bien que le plafond et, s’il y a lieu, la zone de tranche protégée pour la période de résultat cible soient des niveaux fixes qui restent constants tout au long de la période de résultat cible, un investisseur qui achète des parts d’un FNB à résultat structuré à leur valeur marchande pendant la période de résultat cible achètera probablement des parts d’un FNB à résultat structuré à une valeur marchande différente de la valeur liquidative du FNB à résultat structuré au début de la période de résultat cible (c.-à-d. la valeur liquidative référencée par le plafond et, s’il y a lieu, la zone de tranche protégée). De plus, le cours du marché du FNB de référence pertinent sera probablement différent du cours de ce FNB de référence au début de la période de résultat cible. Pour atteindre les résultats cibles recherchés par un FNB à résultat structuré pour une période de résultat cible, l’investisseur doit détenir des parts du FNB à résultat structuré pendant l’ensemble de cette période de résultat cible.

Le présent document est fourni à titre informatif seulement. L’information qui s’y trouve ne constitue pas une source de conseils fiscaux, juridiques ou de placement et ne doit pas être considérée comme telle. Les placements particuliers ou les stratégies de négociation doivent être évalués en fonction de la situation de l’investisseur. Il est préférable, en toute circonstance, d’obtenir l’avis de professionnels.

Tous les placements comportent des risques. La valeur d’un FNB peut diminuer autant qu’augmenter, et vous pourriez perdre de l’argent. Le risque d’un FNB est évalué en fonction de la volatilité de son rendement au moyen de la méthode normalisée de classification des risques prescrite par les Autorités canadiennes en valeurs mobilières. La volatilité antérieure n’indique pas quelle sera la volatilité du FNB à l’avenir. Un FNB dont la cote de risque est faible peut tout de même perdre de l’argent. Pour en savoir plus sur la cote de risque et les risques spécifiques qui peuvent avoir une incidence sur le rendement d’un FNB, veuillez passer en revue le prospectus des FNB BMO.

« BMO (le médaillon contenant le M souligné) » est une marque de commerce déposée de la Banque de Montréal, utilisée sous licence.