Durée

- L’un des thèmes les plus importants des derniers mois a été la vente massive d’obligations à long terme dans de nombreux territoires.

- À l’évidence, il a été favorisé par une combinaison de facteurs macroéconomiques et idiosyncrasiques, ces derniers ayant eu des répercussions considérables.

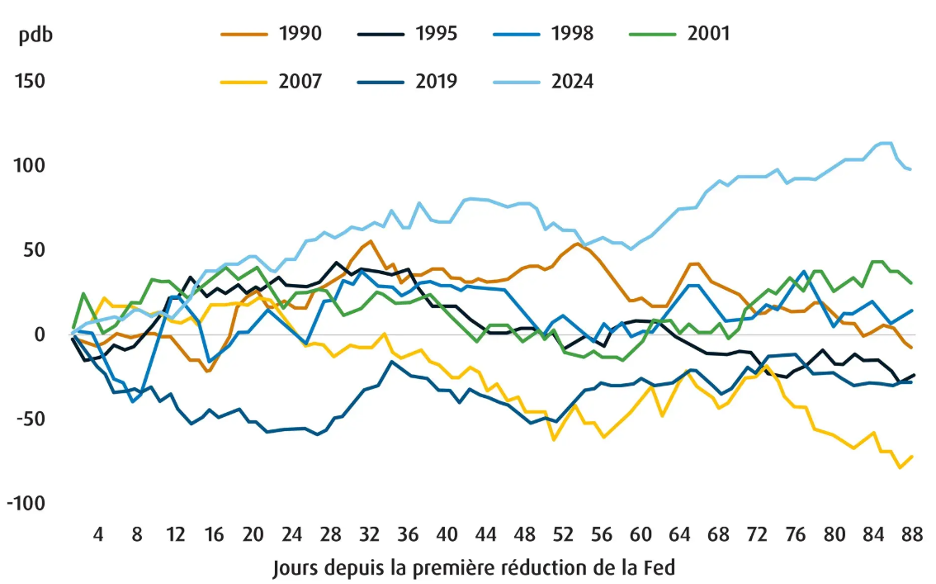

- Aux États-Unis, les taux de rendement nominaux à long terme sont en hausse depuis que la Réserve fédérale (Fed) a réduit les taux en septembre. La situation est atypique par rapport aux cycles précédents; habituellement, les taux de rendement nominaux à long terme restent stables ou s’orientent à la baisse dans les mois qui suivent le début d’un cycle d’assouplissement (voir le graphique 1).

- Néanmoins, il est important de comprendre ce qui explique la récente hausse des taux de rendement à long terme afin de mieux situer le contexte de taux qui semble se profiler.

- Pour les obligations américaines, par exemple, les taux de rendement nominaux à 10 ans ont augmenté d’environ 97 points de base (pdb) depuis que la Fed a commencé à assouplir ses taux en septembre. Si l’on examine les composantes de base de cette hausse, on constate que les seuils de rentabilité à 10 ans1 (qui servent d’indicateur pour les attentes inflationnistes à long terme) ont progressé de 32 pdb, tandis que les taux de rendement réels à 10 ans (qui servent d’indicateur pour les attentes de croissance à long terme ou les primes à terme) ont augmenté de 65 pdb au cours de cette période.

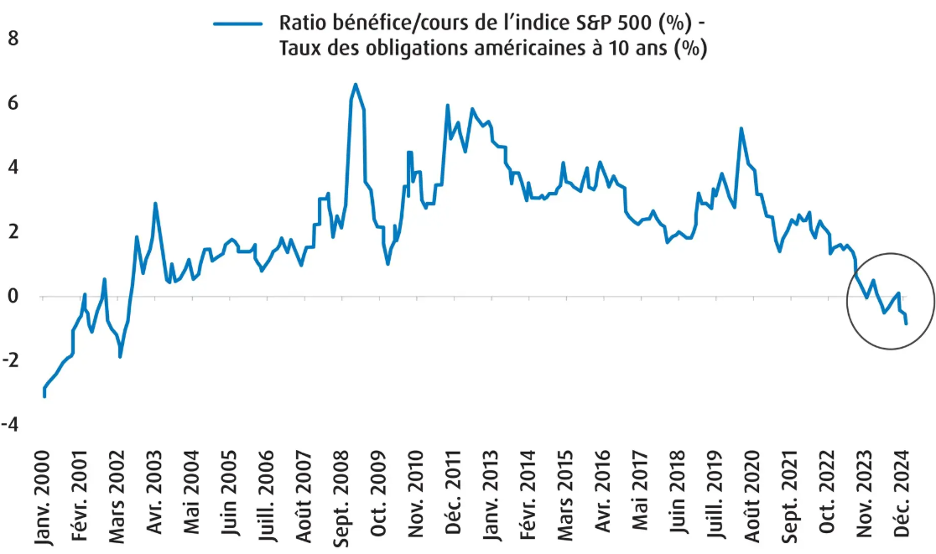

- Cela étant dit, il nous reste encore à comprendre ce que révèle l’évolution des taux de rendement réels, puisqu’ils contribuent grandement à la remontée des taux de rendement à long terme. Au cours des dernières années, nous avons été en mesure d’utiliser les taux de rendement réels, seulement, comme indicateur de la croissance à long terme, étant donné que la prime à terme1 (une expression fourre-tout conçue pour englober le risque lié à la durée) a été modélisée pour être près de zéro ou négative. Le modèle de la Réserve fédérale de New York fait cependant apparaître un point intéressant : la prime à terme à 10 ans a augmenté de près de 88 pdb depuis la réunion du Federal Open Market Committee de septembre.

- La hausse de la prime à terme est, en effet, la raison la plus évidente de la vente massive (ou de la hausse des taux de rendement). Elle est le reflet des risques liés à la détention d’obligations à long terme dans un contexte de données solides et, par conséquent, du risque que la Fed puisse à nouveau relever les taux ou que la politique budgétaire américaine puisse être trop inflationniste. Ce dernier scénario entraînerait une augmentation de l’offre d’obligations à long terme, ce qui, bien entendu, exacerberait les évolutions observées jusqu’ici.

- Selon nous, la deuxième raison est la plus probable. Cela est logique compte tenu du fait que le déficit budgétaire américain demeure à des niveaux historiques (hors période de guerre) et que la nouvelle administration Trump ne peut pas faire grand-chose pour réduire le déficit et prolonger en même temps les réductions d’impôt de 2018 (une mesure centrale dans le programme de Donald Trump).

- En conséquence, nous concentrons la majeure partie du risque de ce portefeuille sur le Canada, tout en tenant compte du fait que la durée aux États-Unis2 a déjà fortement dégringolé.

- Dans ce dernier cas, nous l’avons fait au moyen d’une position dans le FINB BMO obligations du Trésor américain à long terme (symbole : ZTL) qui, selon nous, pourrait profiter d’une remontée tactique s’il devient évident que le marché interprète mal l’action de la Fed et qu’il faut revoir à la baisse les attentes relatives à ses taux à long terme. Cela pourrait en effet se produire si nous observons des signes de ralentissement de l’économie ou si les marchés se détériorent en raison des niveaux élevés des taux de rendement.

- Au Canada, nous avons réduit le FINB BMO obligations totales (symbole : ZAG) pour réduire le nombre de positions dans le portefeuille qui suivent le même thème (nous maintenons notre pondération du FINB BMO obligations à escompte (symbole : ZDB). Nous sommes un peu préoccupés par la façon dont les obligations du gouvernement du Canada sont négociées par rapport à celles des États-Unis, de sorte que nous préférons toujours les instruments à long terme qui suivent les produits sur écart3.

- Nous prévoyons toujours que la Banque du Canada procèdera à d’autres réductions de taux, mais nous pensons que ce thème pourrait se faire davantage ressentir dans le resserrement des écarts de taux pour les obligations de sociétés et les obligations provinciales.

Graphique 1 – Les taux des obligations américaines à 10 ans se sont comportés de façon atypique pendant ce cycle d’assouplissement

Source : BMO Gestion mondiale d’actifs.

Graphique 2 – La prime à terme à 10 ans aux États-Unis a fortement augmenté au cours des derniers mois

Source : BMO Gestion mondiale d’actifs.

Titres de créance

- Dans l’ensemble, les écarts de taux des obligations de sociétés4 ont été plus resserrés pendant la majeure partie du quatrième trimestre de 2024 par rapport aux périodes précédentes de cette année. Cependant, une certaine volatilité5 est récemment apparue du fait des fluctuations des taux de rendement de référence.

- Les obligations de sociétés en dollars canadiens (CAD) offrent toujours des taux de rendement raisonnablement attrayants, mais nous faisons preuve d’une certaine prudence à l’égard des obligations de sociétés dans leur ensemble, puisque les écarts de taux sont maintenant assez réduits. Nous estimons en effet qu’une remontée de 18 à 20 pdb pourrait effacer l’excédent par rapport à l’indice de référence. Même si ce n’est pas le scénario de base, nous ne pouvons pas dire que c’est impossible dans un contexte encore vague pour l’économie canadienne.

- Par conséquent, nous privilégions toujours le FINB BMO échelonné actions privilégiées (symbole : ZPR) – où nous augmentons la pondération à 20 % – ainsi que le FINB BMO revenu de banques canadiennes (symbole : ZBI). Nous apprécions les banques en tant que secteur et nous préférons le profil à faible volatilité pour un instrument comme le ZBI.

- De plus, la Banque du Canada a annoncé qu’elle mettra fin à ses efforts de resserrement quantitatif au premier semestre de cette année. Par ailleurs, des mises en pension de 1 et 3 mois seront mises à profit pour traiter les questions de gestion du bilan. Nous nous attendons à ce que les obligations provinciales soient utilisées comme garantie dans le cadre de ce programme, ce qui devrait laisser plus de marge de manœuvre pour un resserrement des écarts de taux des obligations provinciales. Nous répartissons donc une partie du risque sur le FINB BMO obligations provinciales à court terme (symbole : ZPS).

Devise

- Il faut reconnaître que le taux de change entre le dollar canadien et le dollar américain suscite beaucoup d’incertitude. Nous rédigeons cette publication une semaine avant l’investiture du président élu Donal Trump, mais on pressent désormais que les tarifs douaniers sur les exportations canadiennes sont tout sauf certains. En théorie, cela devrait se traduire par une nouvelle hausse du taux de change $ US/$ CA au cours des prochains mois.

- Mais dans la pratique, nous avons l’impression que les marchés en tiennent déjà compte. En effet, le positionnement dans les contrats à terme sous-entend que les marchés ont déjà des positions acheteur importantes sur la paire $ US/$ CA, ce qui nous indique que le risque/rendement de l’annonce de Trump fausse le risque de baisse potentiel. Cela pourrait découler d’un changement par rapport aux attentes (il se peut que le Canada obtienne finalement une exclusion, ou que les droits de douane commencent à 5 % au lieu de 25 %).

- Dans un tel scénario, les investisseurs pourraient être incités à liquider précipitamment leurs positions vendeur en $ US/$ CA. Pour le trimestre à venir, notre fourchette prévue pour la paire $ US/$ CA va de 1,42 à 1,45.

Portefeuille modèle de titres à revenu fixe

| Symbole | Nom | Pondération | Durée | Moyenne pondérée Rend. à l’échéance* | Frais de gestion | Exposition | Positionnement |

| ZDB | FINB BMO obligations à escompte | 25,0 % | 7,25 | 3,47 % | 0,09 % | Canada | De base |

| ZPR | FINB BMO échelonné actions privilégiées | 20,0 % | 3,05 | 6,65 % | 0,45 % | Canada | De base |

| ZBI | FINB BMO revenu de banques canadiennes | 25,0 % | 2,17 | 4,18 % | 0,25 % | Canada | De base |

| ZTL | FINB BMO obligations du Trésor américain à long terme | 15,0 % | 16,33 | 4,87 % | 0,20 % | États-Unis | Non traditionnel |

| ZPS | FINB BMO obligations provinciales à court terme | 15,0 % | 2,91 | 3,08 % | 0,25 % | Canada | Non traditionnel |

BMO Gestion mondiale d’actifs. À des fins d’illustration seulement. L’information qui s’y trouve ne constitue pas une source de conseils fiscaux, juridiques ou de placement et ne doit pas être considérée comme telle. Ces renseignements ne constituent pas une recommandation d’achat ou de vente d’un titre particulier. Les placements et les stratégies de négociation doivent être évalués en fonction du profil de risque et des objectifs de placement de l’investisseur. Il est préférable, en toutes circonstances, d’obtenir l’avis de professionnels.

*Taux de rendement à l’échéance moyen pondéré : Le taux de rendement à l’échéance moyen pondéré en fonction de la valeur marchande comprend les paiements de coupons et tout gain ou toute perte que l’investisseur réalisera s’il conserve les obligations jusqu’à l’échéance.

Sources : Bloomberg, BMO Gestion d’actifs inc., au 31 décembre 2024.

Rendement du fonds (%)

| Symbole | CAC | 1 mois | 3 mois | 6 mois | 1 an | 3 ans | 5 ans | 10 ans | Depuis la création |

| ZDB | 4,13 | -0,65 | -0,14 | 4,55 | 4,13 | -0,77 | 0,78 | 1,86 | 2,27 |

| ZPR | 26,65 | 2,74 | 4,85 | 9,69 | 26,65 | 3,83 | 7,95 | 2,81 | 2,45 |

| ZBI | 11,94 | 0,60 | 1,97 | 5,14 | 11,94 | – | – | – | 3,72 |

| ZTL | -0,20 | -3,70 | -3,79 | 2,63 | -0,20 | -9,64 | -4,33 | – | 0,72 % |

| ZPS | 5,01 | 0,32 | 0,36 | 3,94 | 5,01 | 1,59 | 1,67 | 1,58 | 2,01 |

Au 31 décembre 2024. Dates de création du ZDB = 10 février 2014, ZPR = 14 novembre 2012, ZBI = 7 février 2022, ZTL = 21 février 2017, ZPS = 20 octobre 2009.

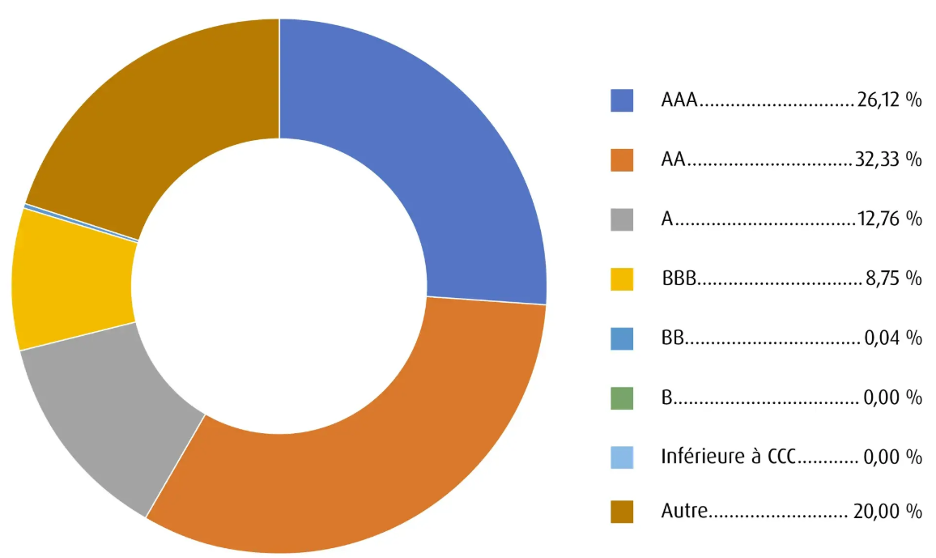

Sommaire de la qualité du crédit

Sommaire de la qualité du crédit du portefeuille modèle de titres à revenu fixe. Les notations sont un score composite de diverses agences de notation pour les titres sous-jacents. BMO Gestion mondiale d’actifs. Bloomberg, au 31 décembre 2024.

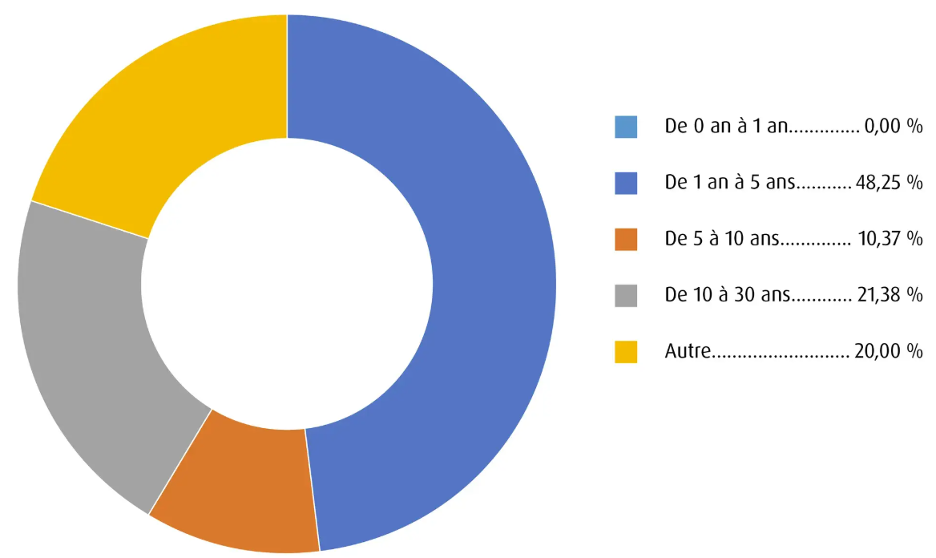

Sommaire des échéances

Le sommaire des échéances présente la répartition de la durée moyenne des titres du portefeuille modèle. BMO Gestion mondiale d’actifs et Bloomberg, au 31 décembre 2024.

Avis juridique :

Les placements dans des fonds négociés en bourse peuvent comporter des frais de courtage, des frais de gestion et d’autres frais. Veuillez lire l’Aperçu du FNB ou le prospectus des FNB BMO avant d’investir. Les taux de rendement indiqués sont les taux de rendement composés annuels historiques globaux; ils tiennent compte de l’évolution de la valeur des parts et du réinvestissement de tous les dividendes ou montants distribués, mais non des commissions qui se rattachent aux ventes, aux rachats ou aux distributions ni des frais facultatifs ou de l’impôt payables par le porteur de parts, lesquels auraient réduit le rendement. Les fonds négociés en bourse ne sont pas garantis, leur valeur fluctue fréquemment et leur rendement passé n’est pas indicatif de leur rendement futur.

Pour connaître les risques liés à un placement dans les FNB BMO, veuillez consulter les risques spécifiques énoncés dans le prospectus du FNB BMO. Les FNB BMO s’échangent comme des actions, ils peuvent se négocier à escompte à leur valeur liquidative et leur valeur marchande fluctue, ce qui peut augmenter le risque de perte. Les distributions ne sont pas garanties et sont susceptibles d’être changées ou éliminées.

Les FNB BMO sont gérés par BMO Gestion d’actifs inc., qui est une société gestionnaire de fonds d’investissement et de portefeuille et une entité juridique distincte de la Banque de Montréal.

Ce document est fourni à titre informatif seulement. L’information qui s’y trouve ne constitue pas une source de conseils fiscaux, juridiques ou de placement et ne doit pas être considérée comme telle. Les placements particuliers ou les stratégies de négociation doivent être évalués en fonction des objectifs de placement de l’investisseur. Il est préférable, en toute circonstance, d’obtenir l’avis de professionnels.

Les opinions exprimées par l’auteur représentent son évaluation des marchés au moment où elles ont été exprimées. Ces opinions peuvent changer sans préavis, à tout moment. Les renseignements fournis dans le présent document ne constituent pas une sollicitation ni une offre relative à l’achat ou à la vente de titres, et ils ne doivent pas non plus être considérés comme des conseils de placement. Le rendement passé n’est pas garant des résultats futurs. Cette communication est fournie à titre informatif seulement.

« BMO (le médaillon contenant le M souligné) » est une marque de commerce déposée de la Banque de Montréal, utilisée sous licence.