Le contexte actuel

Le cycle économique actuel est peu conforme aux normes historiques. Compte tenu de la divergence des données sur l’emploi et des indicateurs économiques avancés, les récentes données publiées ont envoyé des signaux contradictoires qui ont laissé les investisseurs perplexes quant aux perspectives économiques à court terme.

D’une part, le marché de l’emploi demeure extrêmement vigoureux, l’indice de l’ISM (Institute for Supply Management) des services ayant rebondi par rapport aux creux extrêmes de décembre et les ventes au détail étant également reparties à la hausse. La réouverture de l’économie chinoise offrira probablement une pause face aux problèmes de la chaîne d’approvisionnement mondiale, tout en stimulant la demande. Les crédits à la consommation sont stables, alors que les taux de défaillance restent bas et ne laissent entrevoir aucun signe de hausse à court terme.

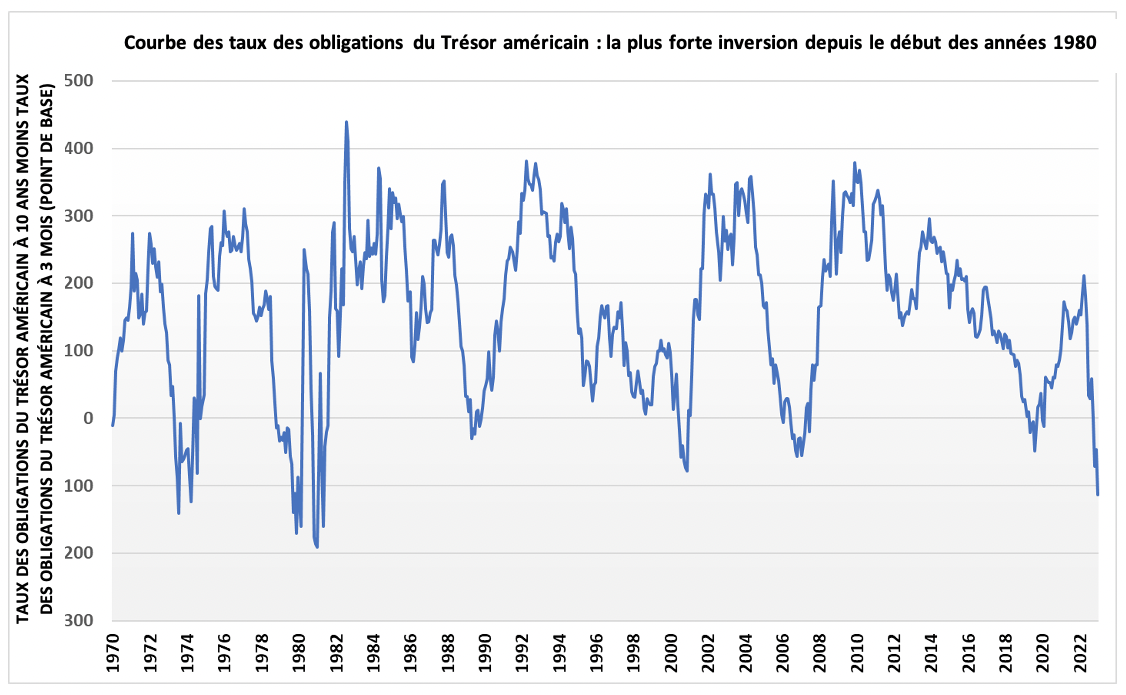

En revanche, les inversions de la courbe des taux, un signe annonciateur pour la plupart des récessions, continuent de s’aggraver. Les taux des obligations du Trésor américain à 3 mois sont supérieurs aux taux des obligations à 10 ans dans une mesure inégalée depuis le début des années 1980. L’indice ISM des directeurs d’achats du secteur manufacturier et les données sur l’habitation laissent également entrevoir des perspectives moroses. La confiance des sociétés et les dépenses en immobilisations ont montré peu de signes de reprise, et les permis de construire sont revenus à leurs niveaux d’avant la pandémie, après avoir fortement augmenté pendant la COVID-19.

Source: Bloomberg, 31 janvier 2023.

Source: Bloomberg, 31 janvier 2023.

Les perspectives

La robustesse des marchés de l’emploi et des données sur la consommation fait en sorte que l’inflation demeure bien au-dessus de la cible à long terme de la Fed, mais les récentes annonces concernant l’IPC (indice des prix à la consommation) indiquent que les choses évoluent régulièrement, bien que lentement, dans la bonne direction. L’inversion de la courbe des taux limite l’ampleur des autres hausses de taux qui pourraient être absorbées par l’économie avant qu’elle ne tombe en récession. Les banques centrales sont bien conscientes du décalage long et variable entre les hausses de taux d’intérêt et leur incidence sur l’économie réelle. On peut s’attendre à ce que la Fed (la Réserve fédérale) et la BdC (la Banque du Canada) suspendent leurs hausses de taux d’intérêt en 2023, pendant qu’elles surveillent patiemment les tendances macroéconomiques, alors que les forces désinflationnistes, comme l’affaiblissement des chocs frappant la chaîne d’approvisionnement et la baisse des prix des maisons, se répercutent sur l’économie.

L’occasion

Alors que les marchés et les économies continuent de se rajuster, les investisseurs se demandent comment se positionner défensivement. Compte tenu de la hausse des taux de rendement et de l’élargissement persistant des écarts de taux à l’approche de 2023, les obligations de catégorie investissement à court terme pourraient permettre aux investisseurs de profiter de ces taux plus élevés dans le segment à court terme de la courbe, tout en gérant mieux la duration et les risques de crédit. Le FINB BMO obligations de sociétés américaines de qualité à court terme couvertes en dollars canadiens (symbole : ZSU) et le FINB BMO obligations de sociétés à court terme (symbole : ZCS) sont deux exemples qui procurent cette exposition. Le FINB BMO obligations de sociétés de haute qualité (symbole : ZQB), composé d’obligations de sociétés notées A+, est une autre solution pour les investisseurs qui pourraient vouloir une exposition de meilleure qualité. Le FNB BMO obligations à très court terme (symbole : ZST) et le FNB BMO obligations américaines à très court terme (symbole : ZUS. U) peuvent compléter le portefeuille de titres à revenu fixe d’un investisseur, en procurant liquidité et taux de rendement supérieurs à 4 %. Ces FNB peuvent être utilisés comme une solution de rechange aux FNB de comptes d’épargne, les investisseurs pouvant tirer parti d’importants écarts de taux tout en conservant de la souplesse dans ce contexte de marché en évolution rapide.

Avis juridique:

Tout énoncé qui repose nécessairement sur des événements futurs peut être une déclaration prospective. Les déclarations prospectives ne sont pas des garanties de rendement. Elles comportent des risques, des éléments d’incertitude et des hypothèses. Bien que ces déclarations soient fondées sur des hypothèses considérées comme raisonnables, rien ne garantit que les résultats réels ne seront pas sensiblement différents des résultats attendus. L’investisseur est prié de ne pas se fier indûment aux déclarations prospectives. Concernant les déclarations prospectives, l’investisseur doit examiner attentivement les éléments de risque décrits dans la version la plus récente du prospectus simplifié.

Le présent document est fourni à titre informatif seulement. L’information qui s’y trouve ne constitue pas une source de conseils fiscaux, juridiques ou de placement et ne doit pas être considérée comme telle. Les placements particuliers ou les stratégies de négociation doivent être évalués en fonction de la situation de l’investisseur. Il est préférable, en toute circonstance, d’obtenir l’avis de professionnels.

Les placements dans des fonds négociés en bourse peuvent comporter des frais de courtage, des frais de gestion et d’autres frais. Veuillez lire les Aperçus des FNB ou les prospectus des FNB BMO avant d’investir. Les fonds négociés en bourse ne sont pas garantis, leur valeur fluctue fréquemment et leur rendement passé n’est pas indicatif de leur rendement futur.

Pour connaître les risques liés à un placement dans les FNB BMO, veuillez consulter les risques spécifiques énoncés dans le prospectus du FNB BMO. Les FNB BMO s’échangent comme des actions, ils peuvent se négocier à escompte à leur valeur liquidative et leur valeur marchande fluctue, ce qui peut augmenter le risque de perte. Les distributions ne sont pas garanties et sont susceptibles d’être changées ou éliminées.

Les FNB BMO sont gérés par BMO Gestion d’actifs inc., qui est une société gestionnaire de fonds d’investissement et de portefeuille et une entité juridique distincte de la Banque de Montréal.

BMO Gestion mondiale d’actifs est une marque de commerce sous laquelle BMO Gestion d’actifs inc. et BMO Investissements inc. exercent leurs activités.

MC/MD Marque de commerce/marque de commerce déposée de la Banque de Montréal, utilisée sous licence.