Jusqu’à présent en 2023, l’une des tendances les plus importantes sur le marché a été la vague d’entrées de fonds (ASG $) dans le marché monétaire et les titres à revenu fixe à court terme. Nous avons assisté à une « importante migration vers les liquidités », car les investisseurs sont littéralement payés, grassement, pour garder leurs liquidités sur la touche. Nous sommes maintenant à six mois de l’année et les flux dans le segment à court terme ne semblent pas ralentir. Depuis le début de l’année, nous avons vu 5,7 milliards de dollars affluer vers les FNB du marché monétaire et les FNB à revenu fixe à très court terme, ce qui représente plus de 50 % de tous les flux vers les FNB à revenu fixe en 2023 (source : FNB MFBNC).

Le marché monétaire et les titres à revenu fixe à très court terme : après avoir été pendant des années un segment oublié du marché, comment et pourquoi ces catégories sont-elles les principales sources d’actif?

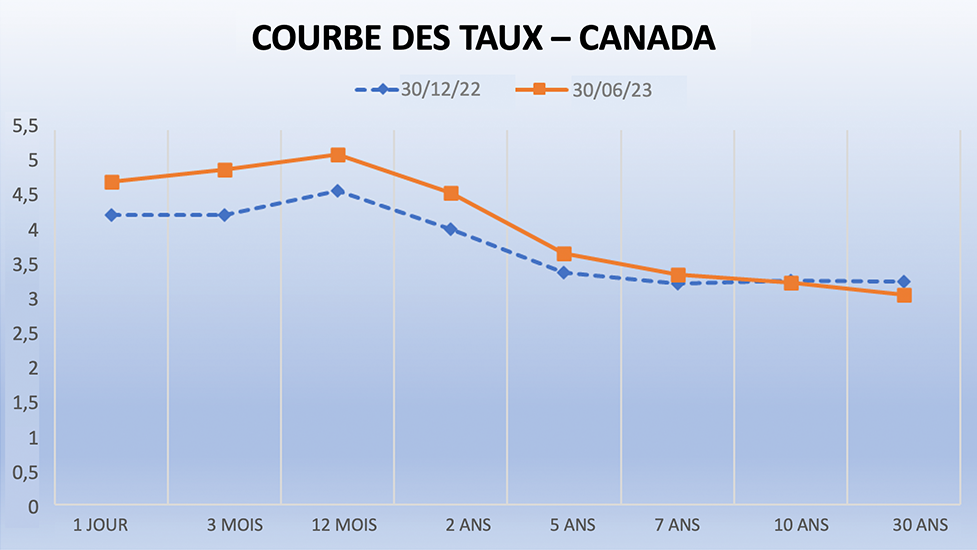

Compte tenu de l’accélération de la hausse des taux, nous avons observé une inversion de la courbe des taux dans son segment à court terme (le taux du financement à un jour). Une inversion de la courbe des taux se produit lorsque les taux à court terme augmentent plus rapidement que les taux à long terme. En général, c’est quelque chose qui se produit, mais qui s’inverse assez rapidement. Pas cette fois. Nous traversons actuellement une période d’inversion prolongée de la courbe des taux, qui pourrait être un indicateur guide de la faiblesse économique à venir. C’est précisément cette inversion que ces investisseurs du marché monétaire et des titres à revenu fixe à très court terme cherchent à exploiter : immobiliser des taux plus élevés à court terme et profiter de l’inversion de la courbe des taux.

Pendant trop longtemps, les investisseurs ont été contraints de délaisser les obligations de catégorie investissement afin de s’éloigner de la courbe des taux pour atteindre leurs objectifs de rendement et de rentabilité. Le marché a bouleversé ce paradigme et a permis aux investisseurs d’être véritablement payés pour attendre sur la touche dans les liquidités.

Courbe des taux actuelle au Canada

Source : Bloomberg, 30 juin 2023.

Le segment à court terme semble être le meilleur choix pour de nombreux investisseurs sur le plan du risque et du rendement.

Risque : En ciblant le segment à court terme de la courbe, les investisseurs réduiront leur sensibilité aux taux d’intérêt (exposition à la duration) et achèteront généralement des obligations qui arriveront à échéance dans moins d’un an. L’achat d’obligations de catégorie investissement, émises par des émetteurs de grande qualité, à une date aussi proche de l’échéance, offre aux investisseurs une protection contre les pertes, car toutes ces obligations arriveront à échéance au pair[1].

Récompense : Obtenir un taux de rendement à l’échéance plus élevé que plus loin dans la courbe. Permet aux investisseurs d’obtenir des taux de rendement plus élevés tout en réduisant le risque de sensibilité aux taux d’intérêt. Le marché actuel ne paie pas les investisseurs pour prêter de l’argent sur de plus longues périodes. Les placements à court terme offrent une proposition extrêmement attrayante pour les investisseurs.

Le marché d’aujourd’hui est positionné de façon unique et de nombreux participants s’attendent à ce que la volatilité se profile à l’horizon et à ce que la hausse des taux d’intérêt se répercute sur l’économie, ce qui pourrait entraîner un ralentissement de la croissance.

Le marché monétaire et les titres à revenu fixe à court terme sont bien positionnés pour composer avec ce contexte, car les investisseurs peuvent faire face à la volatilité potentielle du marché, tout en répondant à leurs besoins en matière de revenu et de rendement.

Les FNB permettent aux investisseurs de tirer parti facilement et efficacement de cette occasion en offrant un large éventail de FNB qui fournissent une exposition au segment à court terme de la courbe : le marché monétaire pur (option la plus sûre et la moins volatile), les obligations de sociétés (augmentation du taux de rendement en investissant dans des obligations émises par des sociétés) et les options offertes à l’extérieur du Canada pour tirer parti de dynamiques de marché similaires, comme les États-Unis.

Les investisseurs qui souhaitent être payés pour attendre peuvent obtenir un taux de rendement annualisé (au 30 juin 2023) au moyen de la série BMO Fonds du marché monétaire (ZMMK), du FNB BMO obligations à très court terme (ZST/ZST.L) et du FNB BMO obligations américaines à très court terme (ZUS.U/ZUS.V).

Source : BMO Gestion mondiale d’actifs, 14 juillet 2023.

[1] En supposant que l’émetteur ne fait pas défaut sur la dette. La probabilité de défaillance d’un émetteur de catégorie investissement est faible.

[i] Taux de distribution annualisé : La plus récente distribution régulière ou prévue (à l’exception des distributions de fin d’année supplémentaires), annualisée en termes de fréquence, divisée par la valeur liquidative courante.

[ii] La variation des taux de change pourrait aussi réduire la valeur de votre placement.

Avis juridique :

Les placements dans les fonds d’investissement et dans les fonds négociés en bourse (FNB) peuvent comporter des frais de courtage, des frais de gestion et d’autres frais (s’il y a lieu). Les placements dans les fonds d’investissement peuvent comporter des commissions de suivi. Veuillez lire l’aperçu du fonds, l’aperçu du FNB ou le prospectus du fonds d’investissement ou du FNB en question avant d’investir. Les fonds d’investissement et les FNB ne sont pas garantis, leur valeur fluctue fréquemment et leur rendement passé n’est pas indicatif de leur rendement futur.

Pour connaître les risques liés à un placement dans les fonds d’investissement BMO ou les FNB BMO, veuillez consulter les risques spécifiques énoncés dans le prospectus du fonds d’investissement ou du FNB en question. Les FNB BMO s’échangent comme des actions, ils peuvent se négocier à escompte à leur valeur liquidative et leur valeur marchande fluctue, ce qui peut augmenter le risque de perte. Les distributions ne sont pas garanties et sont susceptibles d’être changées ou éliminées.

Les fonds d’investissement BMO sont offerts par BMO Investissements Inc., un cabinet de services financiers et une entité distincte de la Banque de Montréal. Les FNB BMO sont gérés et administrés par BMO Gestion d’actifs inc., une société de gestion de fonds d’investissement et de gestion de portefeuille et une entité juridique distincte de la Banque de Montréal.

Les distributions ne sont pas garanties et peuvent fluctuer. Les taux de distribution peuvent changer sans préavis (à la hausse ou à la baisse) selon les conditions du marché. Le versement des distributions ne doit pas être confondu avec le rendement ou le taux de rendement du fonds d’investissement. Si les distributions versées par le fonds d’investissement sont supérieures à son rendement, votre placement initial perdra de la valeur. Les distributions versées du fait de gains en capital réalisés par un fonds d’investissement, ainsi que le revenu et les dividendes accumulés par un fonds d’investissement, font partie de votre revenu imposable de l’année où ils ont été versés. Le prix de base rajusté est réduit du montant de tout remboursement de capital. Si le prix de base rajusté est inférieur à zéro, il vous faudra payer l’impôt sur les gains en capital sur la portion du montant qui est inférieure à zéro. Veuillez consulter la politique de distribution pour les FNB BMO énoncée dans le prospectus.

Les distributions en espèces, le cas échéant, sur les parts d’un FNB BMO (autres que les parts accumulées ou les parts assujetties à un plan de réinvestissement des distributions) devraient être payées principalement à partir de dividendes ou de distributions, et autres revenus ou gains, reçus par le FNB BMO, moins les dépenses du FNB BMO, mais peuvent également comprendre des montants non imposables, dont des remboursements de capital, qui peuvent être versés à l’entière discrétion du gestionnaire. Dans la mesure où les dépenses d’un FNB BMO dépassent le revenu généré par ce FNB BMO au cours d’un mois, d’un trimestre ou d’une année, selon le cas, il n’est pas prévu qu’une distribution mensuelle, trimestrielle ou annuelle soit versée. Les distributions, le cas échéant, à l’égard des parts de catégorie Accumulation du FINB BMO obligations de sociétés à court terme, du FINB BMO obligations fédérales à court terme, du FINB BMO obligations provinciales à court terme, du FNB BMO obligations à très court terme et du FNB BMO obligations américaines à très court terme seront automatiquement réinvesties dans des parts additionnelles du FNB BMO pertinent. Après chaque distribution, le nombre de parts de catégorie Accumulation du FNB BMO pertinent sera immédiatement consolidé de manière à ce que le nombre de parts de catégorie Accumulation en circulation du FNB BMO pertinent soit le même que le nombre de parts de catégorie Accumulation en circulation avant la distribution. Les porteurs de parts non-résidents peuvent voir le nombre de titres réduit en raison de la retenue d’impôt. Certains FNB BMO ont adopté un plan de réinvestissement des distributions, qui prévoit qu’un porteur de parts peut choisir de réinvestir automatiquement toutes les distributions en espèces versées sur les parts qu’il détient en parts additionnelles du FNB BMO pertinent, conformément aux modalités du programme de réinvestissement des distributions. Pour obtenir de plus amples renseignements, consultez la politique de distribution dans le prospectus des FNB BMO.

MC / MD Marque de commerce / marque de commerce déposée de la Banque de Montréal, utilisée sous licence.